column

夢の新築一戸建て♪ え?固定資産税ってこんなに払うの?対策教えて!

家づくり失敗経験あり、6児ママライター明日香です。

夢の新築一戸建て。完成と共に毎月のローン返済が始まるのでお仕事や家計のやりくりにも自然と気合いが入りますよね。しかし、ローンとは別にずっと払い続けなければならないもう1つの大きな支払い『固定資産税』のこと、忘れていませんか?

その額は年間 10 万円以上!(20 万 30 万の場合も。おうちによって様々です)

毎年支払う必要のある税金なのですが、そもそも固定資産税とはなんなのか、我が家はどのくらいの金額になるのかなど、わからないことだらけ。ローンとは別に年額 10 万円以上支払う固定資産税、少しでも安くするためにはどうしたらよいのか、気になりますよね。

今回は一戸建て住宅購入前に知っておきたい固定資産税の基礎知識・家づくり先輩の実際の納税リアルデータ・お安くする対策についてのお話です。

そもそも固定資産税とは?

固定資産税とは、土地や建物といった「固定資産」を所有している場合に課せられる税金のことです。

一戸建てやマンションといった種類に関わらず、マイホームを所有している間は毎年必ず納める必要があります。日本の場合は新築時が一番高く、以降は減価償却していくため建物自体の税額は年々下がっていきますが、土地については住むエリアの状況により地価の上下によって税額も上下する可能性があります。

いつ払うの?

課税対象となるのは、毎年 1 月 1 日現在で住宅の所有者として固定資産課税台帳に登録されている方。納付は第 1 期・第 2 期・第 3 期・第 4 期の年 4 回に分けられており、それぞれの納期限までに納めることを求められます。各期の納税通知書は第 1 期の納付月に送られてくるため、都度払いでも一括払いでも OK。払い忘れないように第 1 期納付期限までに全期分をまとめて払う人も多いようです。

※各自治体により納付月は異なります。

いくら払うの?

これから新築住宅を購入する方の場合、住宅の完成前に正確な税額を知ることはできません。これは、家屋調査の結果をもとにして固定資産税額が計算されるからなのです。家屋調査は住宅の完成後でなければできないため、なんともヤキモキしてしまいますが、一般家庭の一戸建て住宅の固定資産税の平均額は、

10 万円~15 万円程度と言われています。

ただし、所在エリアの地価や使用されている建築素材など細かな要素によって変わるため、上記の平均額はあくまで目安となります。

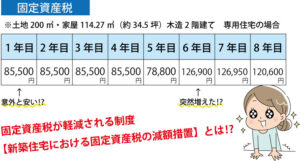

新築 8 年目、過去 8 回のリアル納税額

賃貸に住んでいる期間は無縁の固定資産税。いまいちピンとこない方も多いかと思います。そこで、実際に築 8 年の新築一戸建てに住む A さんのリアル納税額を参考にしてみましょう。

あれ?平均 10~15 万円くらいなのでは?なぜか 1 年目~5 年目までは 90,000 円以下ですね。

それは固定資産税が軽減される制度【新築住宅における固定資産税の減額措置(特例)】

※A を活用しているからなのです(後文で詳しく説明)。新築住宅の場合、一定期間(3 年~7 年)固定資産税が 1/2 に減額されるようになっているのです。

本来ならば 1 年目の税額は 171,000 円だったという計算になります。新築時の税負担を減らすための【新築住宅の特例】は有り難いですね。最低でも 3 年間減額措置が受けられますが、A さんの場合は長期優良住宅なので 5 年間の減額です。

減額期間が終わった翌年は、一気に税額が跳ね上がったかのように思えますが、これがある意味本来の姿(税額)なので、初年度の税額に安心せずに、計画的に固定資産税用の貯金をしておくと良いですね。

A さんのお宅は木造 2 階建てのごく一般的な間取りですが、例えば B さんが同じ間取りの建物を建てたからと言って、固定資産税が同じになるわけではありません。

住むエリアによって土地の評価・価格が違ったり、床暖房や全館空調・太陽光発電など評価価値の高い設備が多くなればなるほど固定資産税は高くなってしまいます。

では、どのように固定資産税が決定するのかもご説明しますね。

固定資産税の決定方法

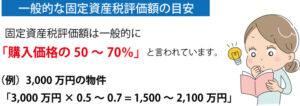

まず、固定資産税の算出に欠かせないのが「固定資産評価額」です。固定資産税は、物件を購入した金額に対して課税されるわけではなく、所有していることそのものに対して課税されます。

そのため、購入金額にかかわらず、市町村が「この物件には、このくらいの価値がある」と判断した額をもとに税額が算出されます。この、市区町村が物件を評価した額のことを固定資産評価額といいます。

固定資産評価額を決めるために、市町村は必ず物件の調査を行います。それが「家屋調査」です。新築の場合は入居後 1~3 ヵ月以内に市町村の担当者から連絡があり、家屋調査のための日程調整をします。当日の家屋調査はおおよそ 30 分~1 時間程です。

家屋調査の結果をもとに、固定資産評価額が決定。

固定資産税評価額は、住宅設備の「豪華さ」によっても異なります。購入した住宅の仕様によっては、目安となる金額内で増減があるので注意しましょう。具体的には、キッチンやトイレ、浴室や外壁、床材などあらゆるものが評価の対象となります。

評価額に納得できない場合には、納税通知書の公布から 3 ヵ月以内であれば再審査を申し出ることも可能です。

また、固定資産評価額は「一度決定したらそのまま」というわけではありません。これは、たとえば地価の下落・上昇といった要因により、一度決定した評価額を据え置いてしまうと不公平が生まれてしまうためです。そのため、固定資産評価額は 3 年ごとに見直される仕組みとなっています。このことを「評価替え」とよんでいます。

固定資産税の算出方法

固定資産税は、家屋調査の結果をもとに決定された固定資産評価額に税率を掛けて計算されます。算出方法は次の通りです。

固定資産税額=固定資産評価額(課税標準額)×1.4%(標準税率)

たとえば、固定資産評価額が 2,000 万円の物件であれば、「2,000 万円×1.4%=28 万円」が 1 年あたりにかかる固定資産税額となります。

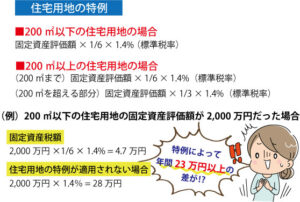

【住宅用地の特例】

土地と家屋にかかる固定資産税のうち、土地に関しては「住宅用地の特例」として、税額負担が軽減される仕組みが用意されています。そのため、更地と住宅用地を比較した場合、固定資産評価額が同一であっても、住宅用地の方が固定資産税額は低くなります。

なお、この住宅用地の特例は「申告ベース」での適用となっています。新たに土地を購入するような場合には問題ないものの、所有していた土地に住宅を建てるなど、土地や家屋の状況に「変更」がある場合に適用を受けるためには「固定資産税の住宅用地等申告書」の提出が求められます。

この申告書を提出しないままでいると、特例が適用されない税額となってしまうため、注意が必要です。

【新築住宅の特例】※A

住宅用地の特例のほかにも、固定資産税が軽減される制度として「新築住宅における固定資産税の減額措置(特例)」があります。これは、要件を満たす場合に、住宅部分の固定資産税が一定期間、減額されるというものです。

■専用住宅又は併用住宅(※)であること。併用住宅については、住宅部分の床面積の割合が 2 分の 1 以上のものに限る。

■住宅部分の床面積が 50 ㎡以上(一戸建て以外の貸家住宅は 40 ㎡以上)280 ㎡以下の住宅であること。

(※)賃貸併用住宅など、居住部分とそれ以外の部分が合わせて一つの建物となっている住宅のことを指す。上記の要件を満たしている場合には、固定資産税額が 3~7 年間、1/2 になります。たとえば、固定資産評価額が 2,000 万円の住宅の場合、「2,000 万円×1.4%×50%=14 万円」となります。

なお、減額期間に 3~7 年と幅があるのは、住宅によって期間が異なるためです。具体的には、次のように定められています。

■新たに課税される年度から 3 年間(長期優良住宅については 5 年間)

■3 階建て以上の中高層耐火住宅については 5 年間(長期優良住宅については 7 年間)

住宅用地の特例とは違い、こちらは申告不要ですが、長期優良住宅については別途申告して認定を受けることが必要です。

長期優良住宅とは、長期にわたり有効な状態で措置が講じられた建物のことを指します。新築住宅の特例のほか、住宅ローンの金利引き下げや地震保険料の割引を受けられる可能性があります。ただし、認定には次のような要件が求められます。

- 長期に使用するための構造及び設備を有していること

- 居住環境等への配慮を行っていること

- 一定面積以上の住戸面積を有していること

- 維持保全の期間、方法を定めていること

固定資産税をできるだけ抑えるポイント

設備を必要以上に豪華にし過ぎない!

せっかくの家づくりだし…親の援助もあるし…と資金が潤沢にあったとしても、床材や外壁・部屋数を増やす等々、必要以上に豪華な設備にしてしまうのは考え物です。豪華になればなるほど税額も上がってしまうことをしっかり頭に入れて設計の話し合いをしましょう。

家屋調査の際、不明な点は調査員に確認をする!

固定資産税額を左右する最大の要素は、固定資産評価額です。その固定資産評価額を決める家屋調査では、わからない点は遠慮せずに調査員に聞いておくようにしましょう。

調査員が住宅設備等の使用について勘違いしていることで、固定資産評価額が高く算出されてしまうようなケースもあります。そのため納税通知書に記載された後でも、固定資産評価額について疑問がある場合は、市町村の担当部署に問い合わせてみましょう。

固定資産税を軽減する特例は、積極的に利用!

【住宅用地の特例】や【新築住宅の特例】など、固定資産税を軽減する制度を積極的に利用しましょう。特に、新築住宅の特例については、設計段階で工夫できる部分も。「この設備があれば長期優良住宅の認定を受けられる」という場合、長期優良住宅に認定されれば、固定資産税の減税期間が 2 年延長されるので大きな節約につながります。

固定資産税の支払いは、カードで!

最近では、クレジットカードでの固定資産税の支払いを認めている市町村も増えています。そのような自治体の場合、現金ではなくクレジットカードで支払うことで、カード会社からのポイント還元を受けることができます。

ただし、クレジットカードの場合には、決済手数料がかかることがほとんど。そのため、ポイント還元分と決済手数料を比較して、ポイント還元分が多い場合のみカード払いをするようにしましょう。

また、カード会社によっては税金の支払いに対してポイント還元をしていないところもあるので、事前の確認が必要です。

まとめ

賃貸住宅に住んだ経験ある方が住宅を検討する際は、どうしても損してしまうかのように感じる固定資産税。

払うしかない固定資産税、「税金だから仕方ない」ものではありますが、事前に少しでも知っておくと節税できたり、お得に支払えたりもします。

我が家はどのくらいの支払いになるのかな?こんな設備が理想だけど、固定資産税を抑えるためには代替

案はないかな?気になる方は、ぜひおうちの買い方相談室の住宅購入診断士にご相談くださいね。