住宅購入は何歳がベスト?家を買うべき年齢を解説

「家を建てるなら何歳がベストなの?」

「家を購入する平均年齢は?」

「家を買ってはいけない時期はいつ?」

人生の一大イベントである住宅購入には、多くの人が不安や悩みを抱えがちです。特に住宅購入に適した年齢やタイミングは、判断を誤るとあなたの今後の人生に大きな影響を与えるため、正解が気になるところですよね。

そこで本記事では、住宅購入にベストな年齢やライフステージや年収を考慮したベストなタイミングを詳しく解説します。また、住宅購入に必要な資金の内訳、住宅ローンの選び方や組み方も紹介します。

この記事を読めば、あなたに最適な住宅購入のタイミングがわかります。また、住宅ローンの考え方や選び方も理解できるので、自信を持って計画的に住宅購入を進めていけるでしょう。

家づくりの夢を実現するための第一歩として、ぜひ参考にしてくださいね。

住宅購入のベストな年齢

住宅購入のタイミングを年齢で見ると、30代前半から40代前半が理想的だといえます。なぜなら、30代から40代は収入が安定し、家族構成や将来の計画が固まってくる時期だからです。

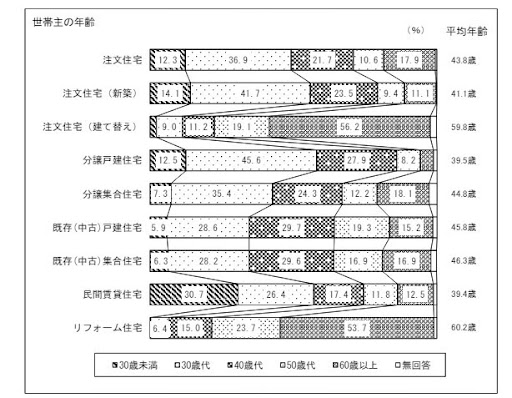

国土交通省住宅局の「令和4年度 住宅市場動向調査報告書」によると、「注文住宅」「注文住宅(新築)」「分譲戸建住宅」「分譲マンション」の購入は 30 代、「既存(中古)戸建住宅」「既存(中古)マンション」の購入は40代が最も多いです。

引用:国土交通省住宅局の「令和4年度 住宅市場動向調査」

家を購入する際は住宅ローンを組むのが一般的ですが、住宅ローンの審査では完済年齢の上限を80歳に設定している金融機関が多いので、35年ローンを組むのなら40代前半までに家を購入しなければなりません。

30代が新築の家を購入する理由は、老後に余裕のある生活を送りたいという気持ちの現れだと推測できます。また調査結果からは、40代は無理のないローンで購入できる中古住宅を選択していることが分かります。

【年齢別】返済額のシミュレーション

それでは、年齢で返済額にどれだけ差がでるのか、シミュレーションして確認してみましょう。

下記は毎月の返済額を、退職予定である65歳に住宅ローンを完済したいと考えている「30歳」「50歳」の2パターンの事例で比較したものです。

【前提条件】借入額:3,200万円、65歳に完済

| 年齢 | 借入期間 | 金利(フラット35) | 毎月の返済額 |

| 30歳 | 35年 | 1.84% | 103,395 円 |

| 50歳 | 15年 | 1.45% | 197,918円 |

30歳で3200万円の家を35年ローンで購入した場合、毎月の返済額は約10.3万円です。しかし、50歳になると65歳までには15年しかなくなるので、毎月の返済額は19.7万円になり、35年ローンと比べて10万円程度も差が出てしまいました。

50歳は、多くの人が老後の資金や子供の大学資金に頭を悩ます時期です。この時期に毎月のローンの支払いが19.7万円もあるのは、一般的に厳しい状況といえるでしょう。

表からも分かるように、家を早く購入して住宅ローンの返済期間を長くするほど、毎月の返済額は少なくなります。無理してローンを短期間で組んでしまうと、毎月の支払いに苦しむため、安定した生活をおくれません。

このように、家の購入を年齢だけで考えた場合、無理のない返済計画を立てられる30代前半から40代前半までがベストといえます。

住宅購入のベストなタイミング

住宅購入のベストなタイミングは、年齢だけでなくライフステージや年収、市場動向などを含めて判断するほうが自分の希望にあった時期を見極めやすいためおすすめです。。ここでは、判断基準やポイントを詳しく解説します。

ライフステージから考える

マイホームを取得するベストなタイミングは、結婚や出産、子供の入学など、ライフステージにあわせて決めていくと上手くいきやすいです。

ライフステージをもとに住宅の購入時期を考えれば、将来的な見通しが立てやすくなるだけでなく、生活環境も整い「暮らしの質」がアップします。

例えば、出産のタイミングで住宅購入を検討すれば、子供の成長に合わせた間取りや近隣の保育施設の有無を考慮しながらの土地探しが可能になります。子供が小学校に上がるタイミングでマイホームを取得すれば、転校の心配をしなくてすみますし、地域のコミュニティにも馴染みやすくなるでしょう。

自分が希望する生活をおくるためにも、ライフステージを見据えながら、計画的に住宅購入を進めていくのがオススメです。

ライフステージからみた住宅購入の時期については、「住宅購入はいつがベスト?家を買う時期やタイミングを解説」で詳しく紹介しています。住宅の購入時期の傾向や理由も分析しているのでぜひ参考にしてくださいね。

https://ouchino-kaikata.com/magazine/blog/1320.html

年収から考える

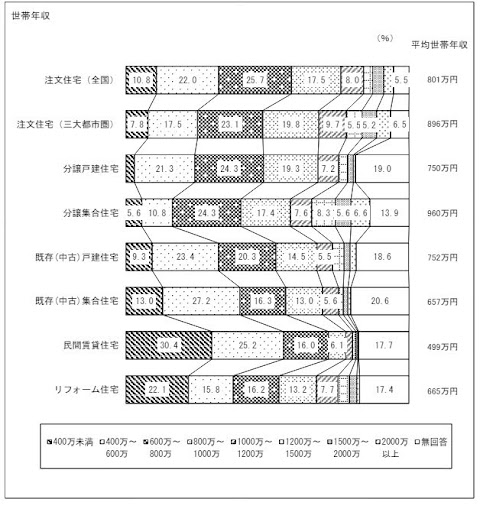

引用:国土交通省住宅局の「令和4年度 住宅市場動向調査」

住宅を購入する人の年収は、700万円前後といわれています。国土交通省の「令和4年度 住宅市場動向調査報告書」でも、新築住宅購入者の世帯年収は600万円から800万円、中古住宅購入者の世帯年収は400万円から600万円が多い結果となりました。

上記の結果からわかるのは、住宅購入のベストなタイミングが「年収が安定していて、返済計画がしっかり立てられる時期」、つまり「無理なく返せる資金計画が立てられる時期」ということです。

住宅の価格は「年収の5倍までならOK」と言われがちですが、それは目安であり全員に当てはまるわけではありません。住宅購入にあてられる費用は、子供の数や今後のライフプランをどう考えているかで異なる点を理解しておきましょう。

市場動向や政策から考える

市場動向や政策を考慮すると、住宅購入のタイミングが見えてきます。例えば、2024年は「超低金利の終焉」とも言われており住宅価格の高騰も懸念されていますが、市場動向や政策を見てみると、実は今が最も有利な時期という見方もできます。

【市場動向や政策から見た2024年の状況】

- 金利は低水準を推移している

- 人件費が上昇しつつある

- 住宅需要の過熱は落ち着いた

- 子育て中の世帯には住宅購入の支援が手厚い

住宅購入に適したタイミングを考える場合、金利だけに焦点をあてるのではなく、変動金利の低さや充実した支援策、住宅需要の落ち着きなどを総合的に考慮するのが重要です。

2024年の具体的な状況は、「住宅購入はいつがベスト?家を買う時期やタイミングを解説」で詳しく解説しています。2024年の見逃せない内容を掲載しているので、ぜひご覧くださいね。

住宅購入で必要な資金

下記は、国土交通省住宅局の「令和4年度 住宅市場動向調査報告書」をもとに、実際にかかった「住宅の購入資金」と用意した「自己資金」の平均をまとめたものです。

| 住宅の種類 | 購入資金 | 自己資金 | 自己資金比率 |

| 注文住宅 | 5,436万円 | 1,665万円 | 30.6% |

| 注文住宅(建て替え) | 4,487万円 | 2,093万円 | 46.37% |

| 分譲戸建住宅 | 4,214万円 | 1,160万円 | 27.5% |

| 分譲マンション | 5,279万円 | 2,259万円 | 42.8% |

| 既存(中古)戸建住宅 | 3,340万円 | 1,432万円 | 42.9% |

| 既存(中古)マンション | 2,941万円 | 1,450万円 | 49.3% |

自己資金が充てられるのは、主に「頭金」「手付金」「諸費用」の3つで、各項目に必要な金額の目安は下記のとおりです。

- 頭金・・・購入価格の10~20%

- 手付金・・・購入価格の5~10%

- 諸費用・・・購入価格の5~8%

住宅購入に必要な自己資金は、購入価格の30%を目安になります。3000万円の家だと、諸費用は900万円にもなるので、慌てなくてすむように予算にキッチリと織り込んでおきましょう。

なお、家づくりの支払いのタイミングは、大きく3つに分けられます。

- 土地を取得するとき

- 家を建てるとき

- 引っ越したあと

具体的な金額や詳しいタイミングは「住宅購入で必要なお金をシミュレーションしよう!~住宅ローン・現金一括~」の記事で解説しています。

ぜひ参考にしてくださいね。

https://ouchino-kaikata.com/magazine/blog/1311.html

住宅ローン選び方、組み方

住宅ローンは、人生で最も大きな金融決断の一つです。住宅購入のタイミングとともに、適切な金利タイプ・返済プランを立てることが、安心で安定した生活を実現する鍵となります。

ここでは

- 金利タイプの選び方

- 無理のない住宅ローンの組み方

を具体的に解説します。

あなたの将来を見据えて、最適な住宅ローンを選びましょう。

金利タイプの選び方

住宅ローンには、全部で3種類の金利タイプがあります。

- 全期間固定金利型

- 固定金利選択型

- 変動金利型

ここでは、各金利タイプのメリットデメリットや数年の推移をふまえ、それぞれの金利にむいているケースを紹介します。

どの金利タイプが向いているかは、あなたの生活スタイルや将来のライフプランしだいです。金利タイプの選び方で総返済額が大きく変わってくるので、自分にあった金利タイプを見極めましょう。

| メリット | デメリット | |

| 全期間固定金利型 |

|

|

| 固定金利選択型 |

|

|

| 変動金利型 |

|

|

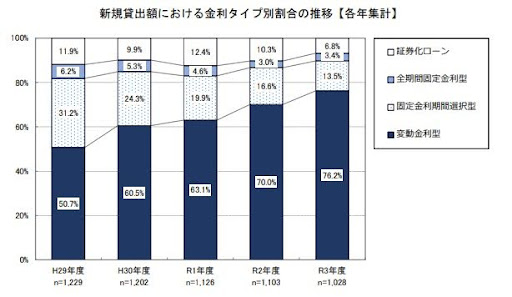

引用:国土交通省住宅局の「民間住宅ローンの実態に関する調査 結果報告書」

※証券化ローンとは、全期間固定型の一種である「フラット35」のこと

全期間固定金利型が向いているケース

全期間固定金利型は、毎月の返済額が変わらないので「安心したい人」に向いています。

現在は金利の上昇が懸念されていますので、金利動向のチェックが苦手で不安になりやすいなら、全期間固定金利を選ぶとよいでしょう。

また、子育てや将来の学費などで家計にゆとりがなく、金利変動リスクを避けたい場合にもオススメです。

固定金利選択型が向いているケース

固定金利選択型は、将来的に「柔軟に対応したい人」に向いています。

固定金利選択型なら、最初の一定期間は金利の変動リスクを抑えられますし、期間が終わったあとには「変動」か再び「固定」か金利タイプを選べるため、状況に応じて柔軟な対応が可能です。

「子育てや車のローンの支払いに追われているため、現在の支払いは安定させておきたいが将来的には変動も視野に入れたい」という人には、固定金利選択型がぴったりの金利タイプといえるでしょう。

変動金利型が向いているケース

変動金利型は「家計にゆとりがある人」に向いています。変動金利型は、金利が低く当面は返済額が少ない傾向にありますが将来的に金利が上がるリスクもあるため、金利変動をある程度許容できる経済状況でなければなりません。

しかし、国土交通省住宅局の「民間住宅ローンの実態に関する調査 結果報告書」を見ると、変動金利型を選ぶ人がここ4年で26%も増え、2023年には76%にものぼっているのが分かります。変動金利型を選ぶなら「家計にゆとりがある人」が理想ですが、実際には「リスクを取ってでも低金利を狙っている人」が多い状況であることが推測できます。

変動金利型を安易に選んで後悔しないためには、繰り上げ返済や借り換えなど、返済プランをこまめに検討することが重要です。リスクを回避するためにも、住宅金融普及協会のウェブサイトなどで毎月の金利をチェックするようにしましょう。

住宅ローンの組み方

住宅ローンの組み方を決めるときは、1か月単位で考えることから始めてみてください。何千万円単位の借入額を漠然と決めるよりも、毎月の返済額に落とし込んで具体的に考える方が冷静に判断しやすいです。

一般的に、生活に大きな影響を与えない住宅ローンの目安は「返済負担率(年収に占めるローン返済額の割合)20〜25%以下」といわれいて、25%を超えると返済が滞ったり生活に支障が出たりする可能性があるとされています。

ただし、返済負担率はあくまで目安であり、絶対的な数値ではありません。同じ年収でも支出が多ければ、参考程度にしかならない点を頭に入れておきましょう。

住宅ローンのベストな組み方は、家庭の状況しだいです。ここでは「安全な返済額」を収支ベースで割り出す方法を解説します。

STEP1: 現在の住宅関連費用と貯蓄を把握する

まずは、現在の家賃や駐車場代などをリストアップし、毎月の住宅関連費用の合計を把握しましょう。次に貯蓄や自由に使えるお金を算出します。

例

| 住宅関連費用 | 12万円 | 賃料:9万5千円 |

| 駐車場代:1万円 | ||

| 管理費:1万5千円 | ||

| 貯蓄(自由に使えるお金) | 10万円 | |

STEP2: 住宅購入後の費用を予測する

住宅購入後の費用を予測し、毎月のローン返済にあてられる費用を割り出しましょう。

STEP1の現在の費用から将来への積み立てや貯蓄(月収の5%以上を確保すること)を差し引けば、住宅関連費用が算出できます。毎月の返済額は、住宅関連費用を細分化すると見えてきますよ。

例

| 住宅関連費用 | 13万円 | 毎月の返済額:10万5千円 |

| 修繕・リフォーム積み立て(目安):1万円 | ||

| 固定資産税(目安):1万5千円 | ||

| 将来への積み立て | 6万円 | 子供2人分の教育費 |

| 貯蓄(自由に使えるお金) | 3万 | 月収の5% |

住宅購入で注意すべきこと

住宅購入は人生の一大イベントですが、慎重な計画と冷静な判断が不可欠です。タイミングや借入額を間違えると、後悔が残るだけでなく、家計に深刻な影響を及ぼす可能性があります。

ここでは、住宅購入の注意点を解説します。

家を購入しないほうがいい時期に注意

これまで、住宅購入に向いているタイミングを解説してきましたが、反対に購入に不向きなタイミングもあります。

一般的に、住宅を購入しない方がいいと言われるタイミングは2つです。

- ライフプランが大幅に変化する可能性があるとき

- 時間に余裕がないとき

詳しく解説します。

ライフプランが大幅に変化する可能性があるとき

ライフプランが安定しない時期は、住宅購入は避けた方が無難です。転職を考えている時期や結婚や子育ての予定が固まらない時期などに住宅を購入すると、ライフプランが180度変わってしまう可能性があるため、住宅ローンの返済が滞ったり家自体が不要になったりするリスクもあります。

そのため年齢でいえば、ライフステージが変わりやすい20代前半は、住宅購入はあまりオススメではありません。

住宅購入は、人生の大きなイベントや変化が予測できるようになってから進めていくのがベストです。焦らずに、まずは自分のライフプランをしっかりと固めることから始めましょう。

ライフプランの立て方やシミュレーションのやり方は「住宅購入で重要なライフプランシミュレーションをしてみよう」で解説しています。記事を読めば、初心者でも簡単にシミュレーションできるのでぜひ試してみてくださいね。

https://ouchino-kaikata.com/magazine/blog/1383.html

時間に余裕がないとき

時間に余裕がないときは、住宅購入は控える方が賢明です。

なぜなら、仕事が忙しくて時間がない時期やプライベートで何か大きなイベントが重なっている時期は、冷静な判断がつきづらくなるからです。また、忙しい時期に家を見に行くのは大変ですし、複数の物件を見比べて最適な選択をする余裕すらなくなってしまいます。

人生で最大の買い物の一つである住宅購入は、じっくりと考えて慎重に決断しなければ必ず後悔が残ります。短期間で家を探さなければならず、物件を十分に比較しないまま購入を決めてしまった場合、後悔する人は多いです。

まずは、「住宅会社を比較検討する時間」や「家づくりの時間」を確保することが、住宅購入の成功への近道だといえるでしょう。

住宅ローンの借りすぎに注意

住宅ローンで失敗する人の多くは、住宅ローンの借りすぎです。住宅会社や金融機関が提示した「借入限度額」でローンの契約をした場合、無理な返済を強いられ家計が破綻してしまう恐れがあります。

せっかくベストなタイミングで住宅を購入できても、住宅ローンの返済につまずくと一生後悔することになります。「借入限度額」と本当に無理なく返済できる「返済可能額」には大きな差がある点を理解し、ライフシミュレーションなどを行ったうえで返済計画を見極めるようにしましょう。

また住宅ローンの返済だけでなく、購入後の固定資産税や修繕費などの支出も計算に入れて、長期的な視野で計画を立てるようにしましょう。

住宅購入額の「借入限度額」と「返済可能額」の目安は、「住宅購入で必要なお金をシミュレーションしよう!~住宅ローン・現金一括~」の記事で詳しく解説しています。冷静な判断をするためにも、ぜひ参考にしてくださいね。

https://ouchino-kaikata.com/magazine/blog/1311.html

まとめ

今回の記事では、住宅購入にベストな年齢やタイミング、住宅ローンの選び方や組み方について解説しました。

住宅購入にベストなタイミングは、年収だけでなくライフステージや市場動向など、さまざまな視点で判断する必要があるため、人によって異なります。

タイミングの傾向やポイント、住宅を購入しない方がいい時期を理解すれば、あなたにとっての住宅購入に最適なタイミングを割り出すことができるでしょう。

もし、住宅購入のタイミングなどの悩みを「的確」かつ「効率的」に解決したいなら、住宅の専門家に相談するのがベストです。なぜなら、あなたの要望や状況をふまえたうえで、最善の方法を提示してくれるからです。

お家の買い方相談室では、住宅購入に関するあらゆる悩みに対し、客観的にアドバイスを行っています。無料で利用できますし、中立な立場でのご案内となるのでしつこい営業は一切ありません。住宅購入のタイミングを逃さないためにも、お気軽にご相談くださいね。